Tóm lược

Sau khi sụt giảm trong quý 4/2018 do các miễn trừ trừng phạt Iran, mối lo ngại về nhu cầu, và một đồng đô la tăng mạnh, giá dầu đã tăng trở lại đáng kể trong năm 2019 được hỗ trợ bởi cắt giảm sản xuất của OPEC và các đối tác, bao gồm cả việc cắt giảm mạnh mẽ của Saudi Arabia.

Kịch bản giá giảm cho dầu chủ yếu dựa trên suy thoái kinh tế toàn cầu ảnh hưởng đáng kể đến nhu cầu, mặc dù viễn cảnh dư cung dầu của Mỹ cũng là một mối đe dọa trong môi trường giá cao hơn.

Sự gián đoạn nguồn cung liên quan đến địa chính trị và viễn cảnh hụt cung trong dài hạn do thiếu đầu tư vào thượng nguồn trong những năm gần đây tạo thành kịch bản tăng giá cho dầu, theo quan điểm của chúng tôi.

Một số yếu tố bất ngờ, bao gồm tình trạng cắt giảm sản xuất, miễn trừ trừng phạt Iran, chính trị và dự luật NOPEC, có thể bổ sung thêm vào biến động giá dầu.

Vào đầu tháng 10/2018, dầu mỏ 100 đô la là chủ đề chính, với dầu thô Brent khoảng 85 đô la/thùng và WTI khoảng 75 đô la/thùng. Niềm tin này nhanh chóng thay đổi khi một loạt các yếu tố kết hợp lại đã đẩy WTI xuống mức tương đối gần đáy là 42,53 USD/thùng vào đêm Giáng sinh. Cho đến thời điểm này trong năm nay, dầu đã phục hồi đáng kể, hiện dao động trên 60 đô la/thùng và tăng 32,4% tính đến ngày 29 tháng 3. Đối với các nhà đầu tư năng lượng, biến động dầu là một sự phân tâm và gièm pha không mong muốn từ hiệu suất hoạt động của một lĩnh vực nằm trong khung hình phạt trong những năm gần đây. Trong khi các công ty trên khắp khu vực này đang làm những gì có thể để thu hút động thái các nhà đầu tư độc lập hàng hóa (cải thiện kỷ luật vốn, nhấn mạnh dòng tiền tự do, theo đuổi tăng trưởng tập trung vào lợi nhuận), giá dầu có thể sẽ tiếp tục điều khiển hiệu suất chứng khoán năng lượng, ngay cả đối với ngân sách dự phòng nhiều hơn như lĩnh vực dịch vụ năng lượng và các tập đoàn tích hợp khổng lồ. Trong bài viết này chúng tôi nói về sự biến động giá dầu từ sáu tháng qua và đưa ra cả hai lý lẽ tăng và giảm cho giá từ đây. Chúng tôi cũng thảo luận về một số yếu tố bất ngờ có thể góp phần vào sự thay đổi giá cả. Cuối cùng, chúng tôi xem xét ước tính giá dầu đến năm 2022.

Trừng phạt dầu không như mong đợi khiến thị trường dầu đau đầu trong Q4/2018 với nhữngcắt giảm để giải cứu trong Q1/2019

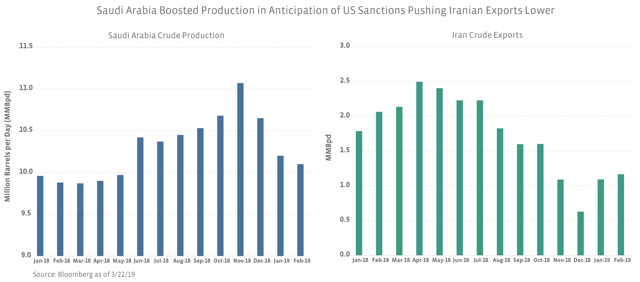

Trong hầu hết năm 2018, giá dầu nhìn chung có xu hướng cao hơn. Cảnh quan nhanh chóng thay đổi khi giá giảm 44,3% so với mức đỉnh tương đối vào ngày 3 tháng 10 năm 2018, xuống mức thấp tương đối vào ngày 24 tháng 12. Trong khi động thái này trùng khớp với sự kéo lùi trong một thị trường rộng hơn của xu hướng giao dịch risk-off, một số yếu tố đã góp phần làm suy yếu đáng kể trong giá dầu toàn cầu. Đầu tiên và quan trọng nhất, Saudi đã đẩy mạnh sản xuất dầu sau khi Mỹ tuyên bố vào tháng 5 rằng họ sẽ tái áp dụng các lệnh trừng phạt của Iran. Sản xuất tràn lan trong bối cảnh dự đoán các lệnh trừng phạt của Mỹ sẽ loại bỏ đáng kể nguồn cung từ Iran vào tháng 11. Vào tháng 10, các báo cáo phương tiện truyền thông đã bắt đầu thảo luận về khả năng Mỹ ban hành miễn trừ, và cuối cùng, Mỹ đã gây bất ngờ bằng cách cấp miễn trừ trừng phạt cho tám quốc gia, giảm thiểu tác động đối với xuất khẩu dầu thô của Iran.

Nguồn: Bloomberg

Thêm vào tình trạng dư cung thị trường là sự tăng trưởng mạnh mẽ trong sản xuất dầu của Mỹ, tăng 1,9 triệu thùng mỗi ngày, tương đương 19,4% so với cùng kỳ năm trước đó, trong nửa cuối năm 2018 so với nửa cuối năm 2017. Cùng với việc chuyển sang cung vượt cầu là mối lo ngại gia tăng đối với triển vọng nhu cầu, vì nền kinh tế toàn cầu dường như đang mất dần dấu ấn với quan hệ thương mại Mỹ-Trung tiếp tục suy yếu vào thời điểm đó. Đồng đô la Mỹ mạnh lên cũng góp phần làm suy yếu giá dầu (đồng đô la mạnh làm cho dầu, có giá bằng USD, đắt tiền hơn).

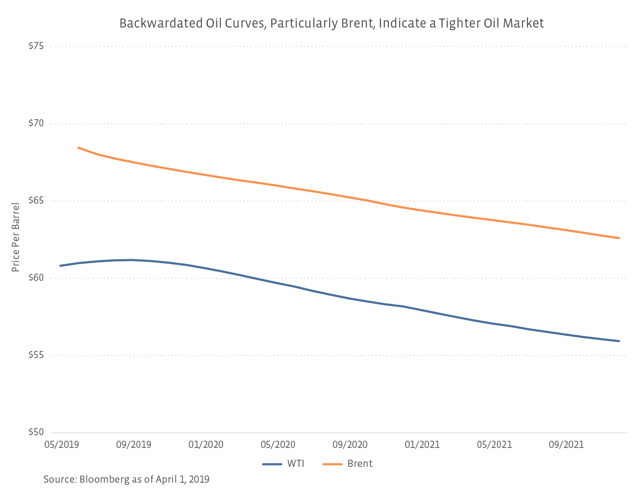

Trong bối cảnh giá cả sụt giảm (và tình trạng dư cung ngày càng tồi tệ), OPEC và các đối tác ngoài OPEC, cụ thể là Nga, đã đồng ý vào đầu tháng 12 rằng sẽ cắt giảm sản lượng 1,2 triệu thùng/ngày trong sáu tháng bắt đầu từ ngày 1 tháng 1 năm 2019. Saudi đã thực hiện cam kết vượt quá mức cần thiết trong thỏa thuận bằng cách cắt giảm xuất khẩu và sản xuất. Ví dụ, mặc dù đã đồng ý sản xuất 10,3 triệu thùng/ngày, Saudi dự kiến sản lượng tháng 4 sẽ đạt dưới 10 triệu thùng/ngày. Saudi đã làm nhiều hơn mức cần phải gánh vác của mình trong cắt giảm sản lượng của OPEC và các đồng minh kết hợp với sự sụt giảm liên tục từ Venezuela (1), dự đoán về một thỏa thuận thương mại Mỹ-Trung và triển vọng cải thiện cho nền kinh tế nói chung đã củng cố sự cải thiện của giá dầu trong năm nay. Như được hiển thị bên dưới, backwardation trong các đường cong tương lai của Brent và WTI, đặc biệt là backwardation dốc hơn đối với Brent, là dấu hiệu của một thị trường dầu mỏ thắt chặt hơn (hụt cung). Giá dầu có thể đi đâu từ đây? Dưới đây chúng tôi đưa ra kịch bản giá tăng và giá giảm, cũng như các yếu tố bất ngờ có thể xuất hiện.

Nguồn: Bloomberg

Kịch bản giá tăng: Các gián đoạn nguồn cung trầm trọng hơn trong ngắn hạn, viễn cảnh hụt cung trong dài hạn

Hiện nay, trường hợp tăng giá hấp dẫn nhất đối với dầu nằm ở phía cung, theo quan điểm của chúng tôi, mặc dù số phận cắt giảm sản xuất vẫn là một yếu tố bất ngờ. Trong gần - trung hạn, khả năng tác động đến nguồn cung sẽ chủ yếu xoay quanh các vấn đề địa chính trị - sản xuất của Venezuela đang suy giảm hoặc các lệnh trừng phạt Iran cứng rắn hơn do có ít sự miễn trừ hơn. Về lâu dài (tức là trong vài năm tới), kịch bản tăng giá từ góc độ nguồn cung là việc thiếu đầu tư vào các dự án dầu mỏ trên toàn cầu trong những năm gần đây sẽ dẫn đến khoảng trống về nguồn cung. Cụ thể, từ năm 2014 đến 2016, chi tiêu vốn thượng nguồn toàn cầu đã giảm 44% và chi tiêu hàng năm kể từ năm 2016 vẫn ở mức dưới 300 tỷ USD, theo Cơ quan Năng lượng Quốc tế (IEA). IEA ước tính rằng sản lượng cần tăng thêm một lượng tương đương với tổng sản lượng ở Biển Bắc (~ 2,6 triệu thùng/ngày trong năm 2018 theo Bloomberg) để bù đắp sự sụt giảm trong các mỏ dầu sản xuất và giữ cho sản xuất toàn cầu không thay đổi. Nếu đầu tư kém dẫn đến khoảng trống nguồn cung và đá phiến Mỹ không thể lấp đầy khoảng trống đó, một thị trường thiếu cung có thể dẫn đến kết quả là đẩy giá cao hơn.

Kịch bản giá giảm: Quan ngại về nhu cầu tiêu thụ lớn hơn nguồn cung

Lập luận về giá dầu giảm phần lớn được gói gọn trong những lo ngại về nhu cầu xuất phát từ viễn cảnh suy thoái kinh tế toàn cầu. Trong bối cảnh cuộc khủng hoảng tài chính, nhu cầu dầu mỏ toàn cầu đã giảm 1,1 triệu thùng/ngày (-1,3%) trong năm 2009, do nhu cầu ngày càng tăng từ các quốc gia không thuộc OECD không thể bù đắp mức giảm 2,2 triệu thùng/ngày từ các nước OECD (2). Hãy nhớ rằng OPEC và các đối tác đã hạn chế sản xuất với con số tương tự (~ 1,2 triệu thùng/ngày), với mức dự báo tăng trưởng nhu cầu của IEA là 1,4 triệu thùng/ngày cho năm 2019. Một sự khác biệt quan trọng cần lưu ý giữa ngày hôm nay và năm 2009 là nhu cầu bên ngoài OECD đang lấn át hẳn nhu cầu của OECD (3), điều này có thể dẫn đến sự nhạy cảm về nhu cầu khác nhau trong suy thoái kinh tế và ít ảnh hưởng đến nhu cầu hơn so với năm 2009.

Về phía cung, giả sử việc cắt giảm sản lượng hiện tại được duy trì cho đến khi không còn cần thiết (và giảm dần theo một cách đo lường), mối đe dọa đối với giá dầu bắt nguồn từ tăng trưởng sản xuất dầu của Mỹ, dẫn đến tình trạng dư cung. Chúng tôi tin rằng điều này ít có khả năng trong năm 2019 do sự tập trung vào kỷ luật vốn của Mỹ và thực tế là ngân sách hàng năm đã được thiết lập trong hoặc ngay sau khi giá dầu giảm trong quý 4/2018. Chúng tôi dự đoán tăng trưởng sản lượng dầu của Mỹ được đo lường nhiều hơn vào năm 2019 so với năm 2018. Trong vài năm tới, tình trạng dư cung của Mỹ có thể là mối đe dọa tiềm tàng nếu giá tăng lên đáng kể hơn từ mức hiện nay, dẫn đến khuyến khích tăng trưởng lớn hơn.

Yếu tố bất ngờ và ẩn số đã biết

Có nhiều chuyển biến trong giá dầu để thảo luận, nhưng chúng tôi chỉ đề cập vào một số lực điều khiển giá có thể xuất hiện trong những tháng tới.

Cắt giảm tiếp tục hay không - OPEC và các đối tác sẽ thảo luận về tương lai của việc cắt giảm sản lượng tại cuộc họp của OPEC dự kiến vào cuối tháng Sáu.

Các biện pháp trừng phạt Iran - Khi các miễn trừ trừng phạt sáu tháng bắt đầu hết hạn vào tháng 5, thị trường sẽ theo dõi để xem liệu gia hạn được cấp lại hay không hay các hành động khác được thực hiện. Báo cáo phương tiện truyền thông chỉ ra rằng mục tiêu ngắn hạn là giảm xuất khẩu xuống dưới 1 triệu thùng/ngày, nhưng mục tiêu cuối cùng là đưa xuất khẩu về 0, đồng thời cố gắng tránh gây ra sự tăng giá dầu.

Thỏa thuận thương mại Mỹ-Trung - Nếu không đạt được thỏa thuận, các tác động đối với nhu cầu sẽ là tiêu cực do giao thương thực tế ít hơn cộng với tác động đối với nền kinh tế toàn cầu.

Di chuyển tiền tệ - Bởi vì dầu thô được định giá bằng đô la, đồng đô la mạnh hơn gây áp lực tiêu cực lên giá, trong khi đồng đô la yếu hơn lại hỗ trợ. Tiền tệ thị trường mới nổi mạnh hơn làm cho dầu có giá USD phải chăng hơn, hỗ trợ nhu cầu.

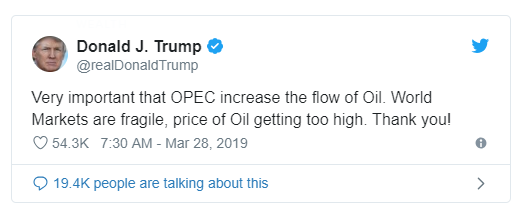

Chính trị - Tác động đến giá dầu vào mùa thu này từ việc Mỹ ban hành lệnh miễn trừ trừng phạt Iran đóng vai trò như một lời nhắc nhở rằng các hành động chính trị có thể có ý nghĩa làm di chuyển thị trường. Bình luận từ Tổng thống Trump nêu rõ hơn về tác động mà chính trị có thể có đối với dầu mỏ. Ví dụ, giá dầu Brent đã giảm 3,5% vào ngày 25 tháng 2, khi dòng tweet dưới đây được đăng. Brent đã tăng trở lại 0,7% vào ngày hôm sau và tăng thêm 1,8% vào ngày 27 tháng 2 khi các thành viên OPEC nhắc lại cam kết cắt giảm.

Thứ Năm tuần trước, Tổng thống Trump một lần nữa tweet về giá dầu và sự cần thiết của việc OPEC phải tăng sản lượng. Trong khi giá Brent giảm sau tweet, tác động trong ngày là không đáng kể vì các khoản lỗ đã bị xóa bỏ.

NOPEC - Quốc hội hiện đang xem xét dự luật sẽ cấm các quốc gia nước ngoài hợp tác để quản lý thị trường nhiên liệu hóa thạch. Nếu được thực thi, Bộ Tư pháp Mỹ có khả năng kiện các quốc gia về hành động vi phạm luật chống độc quyền. Có thể cho rằng, những người hưởng lợi chính từ việc cắt giảm OPEC và ngoài OPEC chính là các nhà sản xuất dầu của Mỹ và họ có thể bị tác động tiêu cực nhất trong một thế giới mà không OPEC (và các đối tác) hành động để hỗ trợ giá.

Giá đang đi đâu? Đó là câu hỏi $50, $60, $70 hoặc có thể $80 hoặc $100 (mỗi thùng)

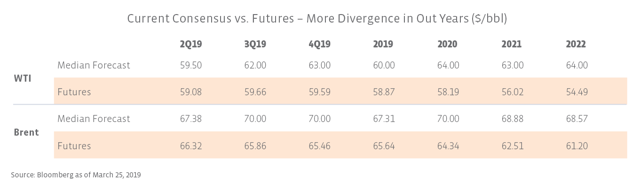

Trong phần này, chúng tôi không cung cấp một dự báo dầu. Thông thường, các dự báo có xu hướng bảo thủ và gần giống với một dấu hiệu cho thị trường. Những lần khác, các dự báo phản ánh một phạm vi rộng đến mức chúng trở nên ít hữu ích hơn - một phạm vi $20 hoặc 30 mỗi thùng cho một dự báo dầu giống như một tay golf đưa bóng vào một lỗ có đường kính 2 feet. Như thường được nói trong ngành, nếu ai đó có thể dự đoán chính xác giá dầu và lặp lại nhiều lần, họ có thể sẽ ở trên một bãi biển nào đó thay vì viết nghiên cứu. Chúng tôi bao gồm sự đồng thuận hiện tại và tương lai dưới đây cho những người quan tâm đến quan điểm thị trường về dầu. Dự báo cho năm 2019 tương đối gần với giá tương lai, nhưng sự khác biệt giữa đồng thuận và tương lai mở rộng hơn nữa dự đoán. Đồng thuận là tăng hơn so với các đường cong tương lai backwardation nhưng thường phù hợp với môi trường giá hiện tại.

Nguồn: Bloomberg

Tóm lại

Mặc dù cung và cầu về cơ bản sẽ thúc đẩy giá dầu, vô số yếu tố có thể ảnh hưởng đến sự cân bằng giữa hai bên về thời gian và tiêu đề tác động đến giá cả trên cơ sở hàng ngày. Giả sử OPEC và các đồng minh duy trì tiến trình cắt giảm sản xuất cho đến khi họ thấy không còn cần thiết nữa, rủi ro giảm giá chính trong dầu mỏ xuất phát từ khả năng suy thoái kinh tế toàn cầu và tác động tiêu cực có thể xảy ra đối với nhu cầu. Về lâu dài, viễn cảnh thừa cung do Mỹ dẫn dắt cũng là một rủi ro. Mặt khác, sự tăng giá sẽ có thể là bất ngờ hoặc sự gián đoạn nguồn cung tồi tệ hơn và khoảng trống cung tiềm năng trong dài hạn. Tất nhiên, bất kỳ yếu tố bất ngờ nào được thảo luận trong phần này đều có khả năng đóng góp áp lực tăng hoặc giảm giá.

Ghi chú:

1 sản lượng dầu của Venezuela là 1,07 triệ thùng/ngày trong tháng 2 - giảm 540.000 thùng/ngày từ tháng 2 năm 2018.

2 IEA chia nhu cầu thành nhu cầu tiêu thụ của OECD và nhu cầu tiêu thụ ngoài OECD. Có 36 nước thuộc Tổ chức Hợp tác và Phát triển Kinh tế (OECD), và các quốc gia này chủ yếu đại diện cho các nền kinh tế phát triển.

3 Năm 2009, các quốc gia không thuộc OECD chiếm 46,5% tổng nhu cầu toàn cầu. Năm 2018, các quốc gia không thuộc OECD chiếm 51,8% nhu cầu.